Home Loan vs Sip Calculator | emi vs sip calculator | sip calculator excel | ujjivan small finance bank personal loan emi calculator | hba calculator excel | home loan vs sip calculator excel

Complete Info of Home Loan vs Sip Calculator 2024

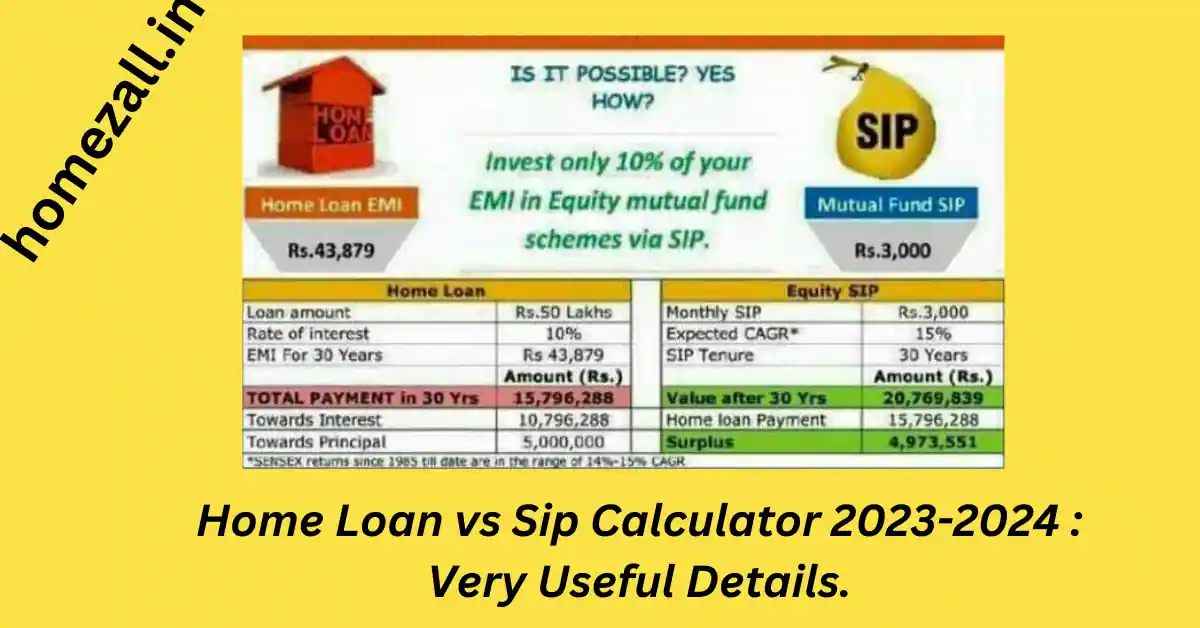

Home Loan vs Sip Calculator 2024-:- नमस्कार दोस्तों!! आप सब कैसे हैं? आशा है आप सभी खुश और स्वस्थ होंगे। हमें खुशी है कि हम इस लेख के माध्यम से आपके साथ बात कर रहे हैं इसलिए आज हम Home Loan vs Sip Calculator के बारे में बात करेंगे। जिसमें हम आपको Home loan और SIP loan क्या है?, emi vs sip calculator

कैसे करें , क्या होता है और किस लिये होता है ? के बारे में आपको बताएंगे और आप हमारे लेख के माध्यम से जानकारी प्राप्त करने में खुशी हुई, फिर शुरू से अंत तक हमारे लेख में बने रहे। गृह ऋण” और “व्यवस्थित निवेश योजना (एसआईपी) sip calculator excel ऋण” अलग-अलग उद्देश्यों और विशेषताओं के साथ दो अलग-अलग प्रकार के वित्तीय उत्पाद हैं। मैं प्रत्येक को समझाता हूं:

Home Loan vs Sip Calculator : emi vs sip calculator 2024

- उद्देश्य:- होम लोन, जैसा कि नाम से पता चलता है, घर या संपत्ति की खरीद के वित्तपोषण के लिए लिया गया ऋण है। यह एक प्रकार का बंधक ऋण है।

- संपार्श्विक:- ऋण के साथ खरीदी जा रही संपत्ति आमतौर पर ऋण के लिए संपार्श्विक के रूप में कार्य करती है। यदि उधारकर्ता चुकाने में विफल रहता है, तो ऋणदाता संपत्ति जब्त कर सकता है।

- पुनर्भुगतान:- गृह ऋण आमतौर पर 15 से 30 वर्षों की विस्तारित अवधि में समान मासिक किस्तों (ईएमआई) में चुकाया जाता है।

- ब्याज दर:- गृह ऋण की ब्याज दरें निश्चित या परिवर्तनीय हो सकती हैं, और वे आमतौर पर संपार्श्विक के कारण अन्य प्रकार के ऋणों की तुलना में कम होती हैं।

- कर लाभ:- कई देशों में, उधारकर्ता गृह ऋण पुनर्भुगतान के मूलधन और ब्याज घटकों पर कर लाभ का लाभ उठा सकते हैं।

Home Loan vs Sip Calculator विशेषताएँ:

- उधार ली गई राशि का उपयोग आम तौर पर आवासीय संपत्ति खरीदने, निर्माण या नवीनीकरण के लिए किया जाता है।

- ऋण का पुनर्भुगतान आम तौर पर लंबी अवधि में किया जाता है, जो अक्सर 15, 20 या 30 साल तक बढ़ सकता है।

- होम लोन अक्सर निश्चित या परिवर्तनीय ब्याज दर के साथ आते हैं।

- खरीदी गई संपत्ति अक्सर संपार्श्विक के रूप में कार्य करती है, जिसका अर्थ है कि यदि उधारकर्ता ऋण चुकाने में विफल रहता है तो ऋणदाता संपत्ति का स्वामित्व ले सकता है।

Most Important Loan Links : sip calculator excel

- Aadhar Card Loan 50000 Online Apply

- RBI Approved Loan Apps In India

- How To Get Gold Loan in Hyderabad

- BC Loan Application Get All Useful Info

- AGI Car Loan Interest Rate

SIP loan 2023

उद्देश्य:- Home Loan vs Sip Calculator एसआईपी ऋण गृह ऋण की तरह एक सामान्य वित्तीय उत्पाद नहीं है। इसके बजाय, ऐसा लगता है कि आप शायद उस परिदृश्य का जिक्र कर रहे हैं जहां एक व्यक्ति म्यूचुअल फंड या इसी तरह के निवेश वाहन में व्यवस्थित निवेश योजना (एसआईपी) में निवेश करने के लिए ऋण लेता है।

- संपार्श्विक:- एसआईपी ऋणों को आम तौर पर संपार्श्विक की आवश्यकता नहीं होती है क्योंकि वे असुरक्षित ऋण होते हैं। ऋणदाता उधारकर्ता की साख का आकलन करते हैं।

- पुनर्भुगतान:- उधारकर्ता से एक निर्दिष्ट अवधि में ब्याज सहित उधार ली गई राशि चुकाने की अपेक्षा की जाती है। पुनर्भुगतान को किश्तों में संरचित किया जा सकता है।

- ब्याज दर:- होम लोन जैसे सुरक्षित ऋण की तुलना में एसआईपी ऋण पर अधिक ब्याज दरें हो सकती हैं क्योंकि वे असुरक्षित हैं।

- निवेश जोखिम:- एसआईपी के माध्यम से म्यूचुअल फंड में निवेश करने में बाजार जोखिम शामिल होता है। निवेश पर रिटर्न की गारंटी नहीं है, और बाजार के प्रदर्शन के आधार पर उनमें उतार-चढ़ाव हो सकता है।

SIP Loan विशेषताएँ:

- Home Loan vs Sip Calculator इस प्रकार का ऋण आपको म्यूचुअल फंड या अन्य वित्तीय साधनों में व्यवस्थित रूप से निवेश करने की अनुमति देता है।

- लक्ष्य आपके निवेश पर रिटर्न उत्पन्न करना है जो ऋण की लागत से अधिक होने की उम्मीद है, जिसके परिणामस्वरूप लाभ होगा।

- घर के समान कोई भौतिक संपार्श्विक नहीं है; इसके बजाय, आपके द्वारा ऋण से खरीदी गई संपत्ति संपार्श्विक के रूप में काम कर सकती है।

यहां दोनों के बीच कुछ प्रमुख अंतर हैं:

- उद्देश्य:- गृह ऋण संपत्ति खरीदने के लिए हैं, जबकि एसआईपी ऋण वित्तीय परिसंपत्तियों में निवेश के लिए हैं।

- संपार्श्विक:- गृह ऋण आमतौर पर खरीदी गई संपत्ति द्वारा सुरक्षित होते हैं, जबकि एसआईपी ऋण में भौतिक संपार्श्विक नहीं हो सकता है, और खरीदी गई संपत्ति संभावित संपार्श्विक के रूप में काम करती है।

- पुनर्भुगतान अवधि:- गृह ऋण में अक्सर लंबी पुनर्भुगतान अवधि होती है, जबकि एसआईपी ऋण ऋणदाता के आधार पर भिन्न हो सकते हैं।

- जोखिम:- होम लोन को आम तौर पर ऋणदाता के लिए कम जोखिम वाला माना जाता है क्योंकि वे संपत्ति द्वारा सुरक्षित होते हैं। एसआईपी ऋण में निवेश जोखिम शामिल होता है, और निवेश पर रिटर्न हमेशा ऋण की लागत को कवर नहीं कर सकता है।

Home Loan vs Sip Calculator मुख्य विचार:

- उद्देश्य:- होम लोन संपत्ति खरीदने के लिए है, जबकि एसआईपी लोन वित्तीय साधनों में निवेश के लिए है।

- संपार्श्विक:- गृह ऋण संपत्ति द्वारा ही सुरक्षित होते हैं, जबकि एसआईपी ऋण आमतौर पर असुरक्षित होते हैं।

- जोखिम:- गृह ऋण में संपार्श्विक के कारण ऋणदाताओं के लिए जोखिम कम होता है, जबकि एसआईपी ऋण में अधिक जोखिम होता है।

- रिटर्न:- होम लोन रिटर्न नहीं देते; उनमें ब्याज का भुगतान शामिल है। एसआईपी ऋण में निवेश शामिल है और संभावित रूप से रिटर्न उत्पन्न हो सकता है।

- ब्याज दरें:- होम लोन की ब्याज दरें आमतौर पर एसआईपी ऋण की ब्याज दरों से कम होती हैं।

Home Loan vs Sip Calculator के सामान्य प्रश्न उत्तर

प्रश्न 01. होम लोन और सिप लोन में क्या अंतर है?

उत्तर – Home Loan:- होम लोन एक प्रकार का ऋण है जिसका उद्देश्य एक आवासीय संपत्ति, जैसे कि घर या अपार्टमेंट, को खरीदना या निर्माण करने का वित्तपोषण करना है।

Sip Loan:- सिप लोन एक प्रणाली ऋण नहीं है, बल्कि यह एक रणनीति है जिसमें आप म्यूच्यूअल फंड्स में निवेश करने के लिए धन उधारने का उपयोग करते हैं, जिसे सिप के माध्यम से किया जाता है।

प्रश्न 02. क्या होम लोन की योग्यता की आवश्यकता होती है?

उत्तर – Home Loan:- होम लोन के लिए आपको आमत्य संपत्ति का दस्तावेज करना होता है, जो ऋण की जमानत के रूप में काम करता है।

Sip Loan:- सिप ऋणों को आमत्य वित्तीय स्थिति की मूल्यांकन के आधार पर दिया जाता है, और इसमें संपत्ति का वाचन नहीं होता है क्योंकि ये अधिक सुरक्षित ऋण नहीं होते हैं।

प्रश्न 03. ऋण की वापसी की अवधि क्या होती है?

उत्तर – Home Loan:- होम लोन की वापसी आमत्य मासिक किश्तों (EMIs) में होती है, और यह सामान्यत: 15 से 30 वर्षों तक की जाती है।

Sip Loan:- सिप लोन की वापसी को आपकी आवश्यकताओं के आधार पर कस्टमाइज किया जा सकता है, और इसमें आवधि का चयन आपके हाथ में होता है।

प्रश्न 04. ऋण ब्याज की दर में क्या अंतर होता है?

उत्तर – होम लोन:- होम लोन के ब्याज दरों में आमत्य ब्याज दरें होती हैं, जो धन उधारने के लिए जमानत के आधार पर तय की जाती हैं।

सिप लोन:- सिप लोन की ब्याज दरें आमत्य ऋणों की तरह हो सकती हैं, लेकिन क्यूँकि ये अधिक सुरक्षित नहीं होते, इसलिए वे अक्सर अधिक होती हैं।

प्रश्न 05. निवेश और जोखिम क्या होते हैं?

उत्तर – होम लोन:- होम लोन अधिक जोखिम होते हैं क्योंकि आपकी संपत्ति पर वित्तीय संस्थान आवश्यकता के अनुसार उधारण करते हैं, और आपको आपके आवास की हानि का खतरा होता है।

सिप लोन:- सिप ऋण म्यूच्यूअल फंड्स में निवेश करने के लिए होते हैं, जो वित्तीय बाजार की प्रदर्शन की आधार पर बदल सकते हैं, इसलिए इसमें बाजार की जोखिम होती है।

Conclusion

Home Loan vs Sip Calculator गृह ऋण और एसआईपी ऋण के बीच चुनाव आपके वित्तीय लक्ष्यों, जोखिम सहनशीलता और आप संपत्ति खरीदना चाहते हैं या वित्तीय बाजारों में निवेश करना चाहते हैं, इस पर निर्भर करता है। निर्णय लेने से पहले अपनी वित्तीय स्थिति पर सावधानीपूर्वक विचार करना और वित्तीय सलाहकार से परामर्श करना आवश्यक है।

प्यारे मित्रों आज आपको हमने इस आर्टिकल के माध्यम से Home Loan vs Sip Calculator की जानकारी प्रदान की है | आप इसे फोन के जरिए ऑनलाइन प्राप्त कर सकते हैं | अगर आपको फिर भी किसी प्रकार की समस्या या परेशानी करनी पड़ती है तब आप हमें नीचे कमेंट बॉक्स में कमेंट कर सकते हैं हमारी टीम आपके कमेंट का तुरंत रिप्लाई करेगी हमारे इस आर्टिकल को अंत तक पढ़ने के लिए आपका बहुत-बहुत धन्यवाद आपका दिन शुभ हो!

धन्यवाद!!